12月8日上午,青岛达能环保设备股份有限公司(以下简称“青达环保”)IPO申请通过上交所上市委审核,成为今年以来青岛第10家IPO过会企业。如果青达环保顺利登陆上交所科创板,青岛辖区境内上市公司将达到50家。

作为青岛十大节能环保科技企业之一,此次上市公司拟募资3.25亿元,用于生产线技术改造以及补充流动资金等。

不乏央企大客户

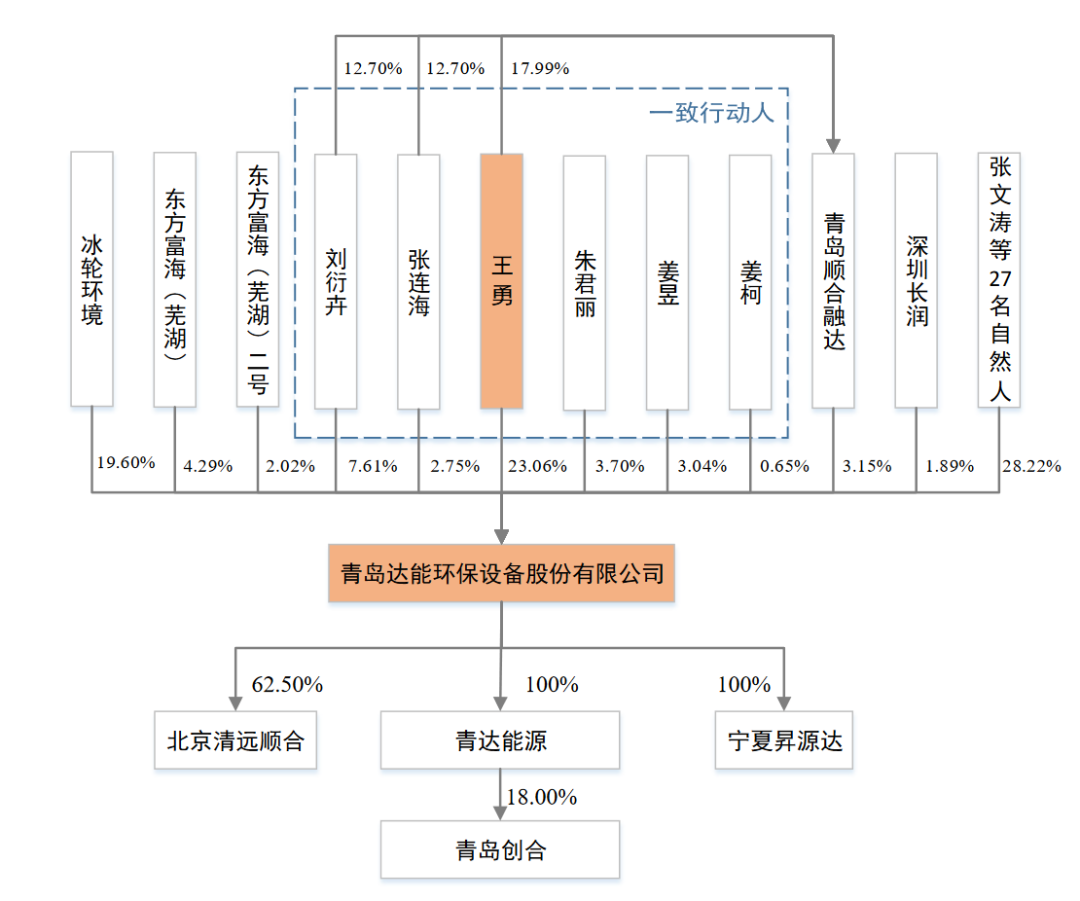

位于胶州市的达能环保成立于2006年,注册资金7100万元。历经十余年的发展,公司目前拥有青达能源、北京清远顺合、宁夏昇源达3家控股子公司,青岛创合1家参股公司。

招股书上介绍,青达环保致力于节能降耗、环保减排设备的设计、制造和销售,为电力、热力、化工、冶金、垃圾处理等领域的客户提供炉渣节能环保处理系统、烟气节能环保处理系统和清洁能源消纳系统解决方案。

在青达环保的客户名单上,不少重量级的央企赫然在列,包括:国家能源投资集团有限责任公司、中国华能集团有限公司、国家电力投资集团有限公司、中国大唐集团有限公司等等。

从近三年的发展来看,2017年-2019年以及2020年上半年,公司的营业收入分别为6.66亿元、5.87亿元、5.29亿元、1.38亿元,连年下降;2017年至2019年归母净利润分别为3434.86万元、5474.27万元、4632.2万元,呈现曲线波动的局面。

对此,青达环保在招股说明书中解释称,虽然公司积极研发新产品、新技术,不断开拓新的业务领域,但受下游客户需求波动影响,报告期内经营业绩有所波动;净利润变动的原因之一为青达环保毛利率连续增长,分别为21.31%、29.6%、31.23%。

国资入股,股权集中度高

先被上市公司看中,后又想独立IPO,青达环保的资本路看点十足。

青达环保在2010年和2014年分别进行了两轮融资,但是对于融资情况的细节并未披露。

图源:招股说明书

从股权结构来看,青达环保的大股东、实控人为董事长王勇,直接持有公司1637.11万股,占公司总股本的23.06%,通过青岛顺达融合投资中心(有限合伙)间接控制公司223.875万股,占公司总股本的3.15%。另外,王勇还通过一致行动人合计间接控制公司1260.21万股,占公司总股本的17.75%,因此王勇直接、间接合计支配公司43.96%的表决权。

第二大股东为烟台上市公司冰轮环境技术有限公司(以下简称“冰轮环境”),2016年收购青达环保19.6%的股份。冰轮环境成立于1956年,实际控制人为烟台市国有资产监督管理委员会,为国有股份持有人。

除此之外,私募基金东方富海(芜湖)、东方富海(芜湖)二号的执行事务合伙人均为东方富海(芜湖)股权投资基金管理企业(有限合伙),合计持有公司6.31%的股份。

从前两大股东的持股比例来看,青达环保的股权集中度较高。股权的集中有利于实际控制人对公司的控制,能够确保管理层的决策得到执行,提高公司的经营效率。但同时,也会使得公司过度依赖大股东决策。

三年研发投入六千万

对于科创板上市公司,研发能力至关重要。

青达环保最近3年研发投入金额累计在6,000万元以上,符合科创属性指标。2017年至2019年研发投入分别为2,171.80万元、2,148.93万元和2,188.51万元。研发投入占营业收入的比例为3.26%、3.66%、4.14%。

招股说明书显示,截至2020年5月31日,公司及其子公司已经获得发明专利20项、实用新型专利71项。多项技术及应用获得科技进步和科技创新奖项,拥有比较充足的技术储备,为未来成长性奠定了较好的基础。

公司主导产品—刮板输送机。图源:公司官网

此次,青达环保拟向社会公开发行不超过2367万股普通股,计划募集资金3.25亿元。发行募集资金扣除发行费用后,将按轻重缓急顺序投资于以下项目:底渣处理系统产品生产线技术改造项目13679.20万元,蓄热器产品生产线建设项目3844.00万元,补充流动资金15000.00万元。(景虹)

责任编辑:孙茜