8月28日,青岛啤酒集团与雀巢集团达成战略合作,收购雀巢在中国大陆水业务。交易涉及国际品牌“雀巢优活”在中国大陆的独家许可,以及“Pure Life”、“大山”和“云南山泉”品牌的所有权,也包括雀巢集团位于上海、天津和昆明经营水业务的三家公司股权。

在经历了10多年的高速增长之后,从2014年开始啤酒全行业不景气。青啤的业绩虽相对稳定,但离与高峰时的距离依然很大。为寻求新的突破,青啤一边发力高端市场,一边开始破圈,走多元化路线。

从苏打水到威士忌,再到如今的饮用水,频繁的动作显示出青啤急需转型的冲动与焦虑。也透露出企业的方向,未来肯定不仅仅是一家啤酒企业。

本次收购价格未对外透露,但以雀巢水业务的市场份额,数额应该不会小。这次交易可能是迄今为止青啤在破圈路上最大的一笔投资。对于志在突破产品格局的青啤来说,此番运作更像是面向未来押下的重注。

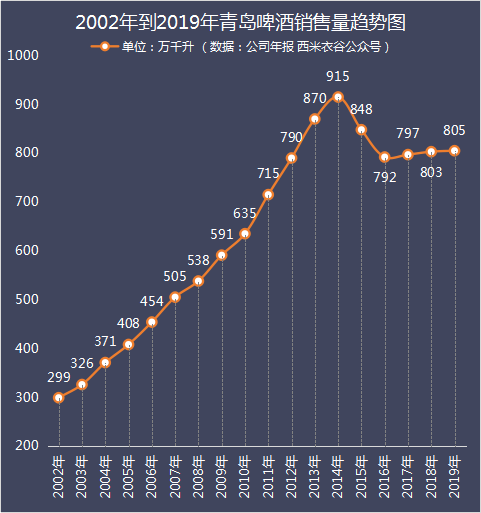

上图中的曲线,直观地表明了2000年至今,青啤的发展路径。

说句为青啤开脱的话,如今的境遇并非完全是“战之罪”。啤酒行业整体的萧条与低迷,市场的天花板才是背后的主因。

落到纸面上,可以简化为一道简单的数学题,因为啤酒消费者有着鲜明的年龄特征。简单来说,以年龄段为主要特征的啤酒消费人群、人均啤酒饮用量,两者相乘,便是市场规模。

从2014年开始,中国人均饮用啤酒数量就已超过世界平均水平,达34.2升/年。人口变化不大,市场规模基本固定。于是,2014年,就此成为中国啤酒行业的分水岭。

再加上白酒行业的强势,啤酒企业的日子愈发不好过。看看茅台的市值,对比国内啤酒行业市值最高的青啤,简直天壤之别。茅台市值超2万亿,而青啤仅仅1000亿左右。酒类行业市值排名前五的企业,全为白酒行业,青啤排名第六。

市场规模触顶,必然带来供大于求,引发更为剧烈的竞争。从2015年开始,关厂潮便成了啤酒行业一番特殊的景象,青岛啤酒、华润啤酒、重庆啤酒、燕京啤酒、百威、嘉士伯无一例外。 2019年9月,青岛啤酒在投资者集体接待日活动上表示,2018年关闭了2家工厂,未来3~5年将关闭整合10家工厂。

从一定程度上看,这是传统行业的无奈。

在行业不景气的时候,青啤同时感受到了来自城市的压力。

由于青岛经济滑坡,在国内城市中排名下降。青岛对于城市大企业,寄予了更大的期望。去年发起的15个攻势中,就有推进国有企业改革攻势,明确提出:进一步做优做强国有企业。

面对如此处境,摆在企业面前有两条路:一条是进军高端市场,以高价格获取更高的利润;另一条路便是走出啤酒行业,走多元化之路。

今年4月份,在推进国有企业改革攻势推进情况质询会议上,青啤集团党委书记、董事长黄克兴表示,我们去年提出了整合平台资源,实现高质量跨越式发展的倍增计划战略,规划了快乐、健康和时尚三大业务板块。

他同时解读了青啤的多元化战略:“快乐板块以啤酒为主,其它酒类作为补充,把酒定义为人们的美好生活,定义为快乐事业;健康以健康饮料、健康高端矿泉水、酵母健康食品等为主;时尚板块规划了遍布全国的1000家酒吧、时尚精酿啤酒花园和啤酒小镇。”

快乐板块,高端市场为重头。

青啤算入局高端市场较早的,已经陆续推出了奥古特、鸿运当头、经典1903、全麦白啤、皮尔森等高端产品线。在今年啤酒节上,一瓶新款青岛啤酒拍出了48万元的天价。虽然,大家都懂其作秀的本质,但也显示出在拉动啤酒价格上青啤的不遗余力。

在此之前,国内高端啤酒的售价从几十元到100元左右,青岛啤酒的新款高端产品直接拉升到200元以上的超高端价位,意欲在“洋啤酒”把持的超高端市场分一杯羹。

数据显示,2019年,百威占据国内高端啤酒市场份额高达46%,青岛啤酒则占据25%,青岛啤酒高端产品共实现销量185.6万千升,同比增长7.08%。

在高端啤酒市场,青啤依然具有不小的成长空间。

在另一个战场上,青啤走得却并不是很顺利。去年,与管华诗团队合作强势推出了王子海藻苏打水,主打“海洋大健康饮品”的创新概念,并借助青岛啤酒的品牌实力和消费者基础,突破原有产品格局,布局全新健康产业。

但从市场反响来看,真正成为爆款尚需时日。毕竟,品牌的打造既需要巨额投入,往往也需要时间积淀。

与自己投入重金从头培育一个品牌相比,直接收购显然是条捷径。青啤收购雀巢的大陆水业务,可谓相当明智之举,省去了诸多前期步骤。况且,雀巢的水业务具有一定的知名度和市场份额。

有行业媒体援引第三方市场调研机构数据,2019年,在中国瓶装水市场,按销量计算,雀巢旗下的云南大山的市场份额为1.3%,排名第8位;雀巢优活则为0.4%,排名第11位。但此次雀巢出售水业务,独独保留了高端水品牌,包括“巴黎水”,“圣培露”和“普娜”。正在走高端路线的青啤,不知做如何感想。

虽然雀巢中国没有公布其水业务的具体规模,但中国包装水市场规模已超2000亿。即使抛去高端部分,青啤借雀巢切入的,也是一个相当大的市场。

还有,饮用水领域的利润率比啤酒行业高出一大截。青岛啤酒在2019年的毛利率为38.94%,较上一年提升了1.24个百分点。而农夫山泉包装饮用水的毛利率在2017年~2019年分别为60.5%、56.5%与60.2%。

如此市场,如此数据,难免会让人对青啤今后的利润来源浮想联翩,最大的增量难道在水里?

在业内,有“酒水不分家”之说,但青啤能否真正接好这个品牌,还需要经过团队整合、品牌重新定位等等琐碎又具体的操作。未来,利润率巨大的水业务是否会成为青啤的另一大支柱,还需要时间检验。好在,过去10多年,青啤收购了无数的啤酒公司,经验丰富,轻车熟路。

青岛啤酒对于青岛这座城市具有特殊的意义,100多年来人们谈起青啤,总会联想起那漂起的黄色泡沫。或许未来,在青啤的标签中,应该多几个“画面”了。

责任编辑:孙丽荣